金融庁の最新の考え方を示した「モデル・リスク管理に関する原則」が2021年11月12日に公表された。急速に進む金融機関での AI モデル活用において、AI モデルにおけるリスク管理が重要なポイントとなる。モデル・リスク管理をゼロから実現するには膨大な時間とコストがかかるが、DataRobot AI Platformの AutoML 及び MLOps 機能によって瞬時にモデル・リスク管理システムを構築することが可能だ。

本稿は二部構成をとっている。Part1 では金融庁の示すモデル・リスク管理における8原則への対処を思案する上での重要論点を整理し、Part2 では各原則について個別に DataRobot を利用した対処案を説明する。(AI モデル・リスク管理は金融業界だけでなく全ての業界で遅かれ早かれ具体的対処が必要になる重要項目であると考えられるため、金融業界とは直接関わりがなくてもDataRobot が提唱する対処法・機能についてご興味のある読者はぜひ Part2 だけでもお読みいただければ幸いである)

今回、本原則の発表は金融業界にとって青天の霹靂では無いはずだ。元々モデルの管理を規定する SR 11-7 は米国で早くから導入されており、日本にもいずれ類似の業界ルールが規定されることは予見できた。それでも、本原則の正式発表は、今まで各社が企業単位で独自努力と理解の範囲で行って来たモデルリスク管理がとうとう、業界単位でのルール規定の下に、チェックされることを意味している。それは、モデルリスク管理が金融機関にとって最重要アジェンダである時代の到来を告げている。

DataRobot は米国で、SR 11-7 が登場した黎明期から、AI モデルガバナンスの支援を AI 活用をリードする金融機関に対して実施して来た。その経験は本原則への対応でも参考価値があると考えられる。

本原則を議論する上での論点は下記のように大まかに整理できる:

① 本原則の対象となる企業はどれか?

② 管理対象となるモデルはどこまでか?

③ 管理すべきリスクとは何か?

④ ガバナンス(管理体制・社内ルール)をどのように設計すべきか?

本稿は主に上記論点④の範疇にあるが、論点①、②、③における要点をまず述べさせて頂きたい。端的に要点をいうならば、

① 本原則対象は今後将来的に拡大する可能性は高い。

現状、G-SIBs、D-SIBs、FSB により選定された G-SIBs(本邦 G-SIBs を除く。)の本邦子会社であって、金融庁によるモデルの承認を受けている金融機関が対象となっているが、SR11-7 のトレンドを見ても、日本では今後対象範囲が拡大することは必至だ。

また、原則の対象外になっているからと言って、例えば現対象の子会社がモデルリスク管理をしていない訳ではない、子会社ごとに方向性の異なる管理アプローチが進むと、いざ対象範囲内に入った時に、親会社を含めたグループ全体の管理方針に齟齬が生まれてしまう。現時点から先取って、子会社をも検討の範囲内に含めることは長い目で見れば間違い無く多くのコストを節約することができる

② 本原則の発表により、管理すべき対象はより広義のものとなった。

恐らく、直近ではまずこれが各対象企業にとっての一番の頭痛であろう。本原則では、明確な線引きはされていないが、質疑応答などをも含めて読み解くならば、広義にモデルを解釈する方向性は確かだ。各業界/企業ごとの事情によるため、一概に論じることは難しいが、ガバナンス体制を検討する上でも影響は出てくる。

*本稿においては、より精緻な議論のため、広義のモデルの中でもあえて AI モデルに範囲を制限していきたい。AI は近年金融業界で業務利用が急拡大する一方で、運用管理について悩まれている企業がまだ大多数であり、議論の価値が高い領域と認識している。

③ AI モデルリスクは絶えず変化/進化しており、現状特定できていないリスクにも備える必要がある。

これは本原則というよりも、近年の AI モデルの進化とそれに伴う事件を見れば、AI モデルリスクというもの自体、まだ我々が把握しているのはほんのわずかであり、今後AIモデル活用が本格化するに連れて、どんどん新しいリスクも発生する。例えば、AI モデルのバイアスによる不公平性のリスクは、凡そ今まで予見が難しいリスクであった。そのような新しいリスクをいかに早くキャッチアップし、自社における対策を講じることができるのか、これもガバナンス体制に問われるポイントの一つとなりうる。

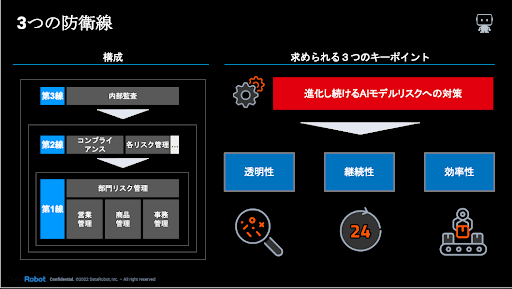

④ 構成においては、他のリスク管理と同様に、実効的なけん制を確保する基本的な枠組みとして、「3つの防衛線(3線モデル)」の概念の下で整理する。

この中で、「第1の防衛線(第1線)は、モデルを所管する又はモデルの開発・使用に直接関係する部門・個人で構成される(モデル・オーナー、モデル開発者、モデル使用者等)。」を想定と書かれているので、実際に AI モデルを構築するデータサイエンティストが含まれることになる。そして「第2の防衛線(第2線)は、第2線に対するけん制を通じてモデル・リスクを管理する部門・個人で構成され、モデル・リスク管理態勢の維持、規程等の遵守状況及びモデル・リスク全体に対する独立した立場からの監視、モデルの独立検証等の役割を担う。」を想定と書かれていることから普段業務においては、AI モデル構築は行わないながらも、監視や独立検証ができるレベルということで、第1線以上のデータサイエンススキルを求められることになる。最後に、「第3の防衛線(第3線)は、内部監査部門で構成され、金融機関のモデル・リスク管理態勢の全体的な有効性を評価する。」となることから、単純なデータサイエンススキルだけでなく、企業の AI 戦略を見据えることができる人材を必要とする。これらの構成を満たした上で、さらに理想とするガバナンス体制は、透明性、継続性、効率性の3つのキーポイントを実現できるものであるべきである。

AI モデルリスク管理のガバナンスにおける絶対的な正解はまだ無いが、米国の金融機関の先端的な取り組みを支援して来た DataRobot の経験から見えてきたキーポイントの中で、特に重要な3つのキーポイントがあると考えている。そして、DataRobot は下記の3つを満たすガバナンス体制の構築には、人にだけ依存するのではなく、ツールをも活用することを提言している。

・ 透明性

・ 継続性

・ 効率性

上記で論じたように、AI モデルリスクはまだ絶えず進化しているものである。世界中で膨大な数のAIモデルが運用されており、今まで想定していなかったリスクが突如現れる。ここ数年、これらのニュースは幾度も金融業界を騒がせてきた。新しいリスクの発現において、企業がまず実施すべきは、自社での類似の運用状況の把握である。そこにおいて、人に依存しない透明性が重要となる。”うちには優秀なデータサイエンティストがいて、その人に聞けば状況把握は全てわかる!”、と安心している企業は多いのかもしれない。ただ、それは盲信・過信の危険性があり、ガバナンスの思想ではない。どのようなデータを持ち、どのように分析し、どのように運用されているかの状況は理想として、人の頭にではなく、全てツールとして記録され、誰もがすぐに、明確に把握できるようにすべきだ。

継続性も上記議論から生じるものだ。人への依存には、転職・各種事由による勤務不能、パフォーマンスの不安定などのリスクが付き纏う。第1線、第2線のキーマンが離職したばかりの時期に、AI モデルリスク側が空気を読んで発生を控える、ということが望めない以上、ガバナンスの根幹として人への依存は可能な限り抑えるべきである。

最後に効率性も見落としてはならない重要なポイントである。ガバナンスの目指す姿を今一度お考え頂きたいが、リスク回避だけがガバナンスの目的では無いはずだ。”リスクを抑制しつつ、業務効率をも維持すること”が理想像のはずである。恐らく、AI モデルリスク管理を具体的に検討した企業はすぐにこの難題にぶつかるであろう。本原則1.3で求められる、”文書化”、は実務者から見れば、”言うは易し・・”の典型である。AI モデル活用は今最も進化が活発な技術領域であり、第1線のデータサイエンティストは日々トライアンドエラーを繰り返しており、また扱うデータの種類・量も膨大である。それらを管理監督の実効性を維持できるレベルで記録する手段は、具体的にどう設計すれば良いか?AI モデル構築・運用を行いつつ、横手で一つ一つのアクションをエクセルなどにでも記録するのか?それは現場を無視し、効率低下を招く非現実的な管理手法に他ならない。AI モデルの構築・運用、そして記録、それらが自動的に、シームレスに、一つのプラットフォーム上で行われるべきである。記録という行為で人への依存をできる限り抑止する、それは、効率性のみならず、正確性の観点からもガバナンスの理想像と言える。

”人への依存の抑止”、は DataRobot が提供する重要な付加価値の一つであり、それは Part2 でより具体的に、技術的に解説していく。その根幹をなす思想として、上記3つのキーポイントの観点があることを覚えて頂きたい。

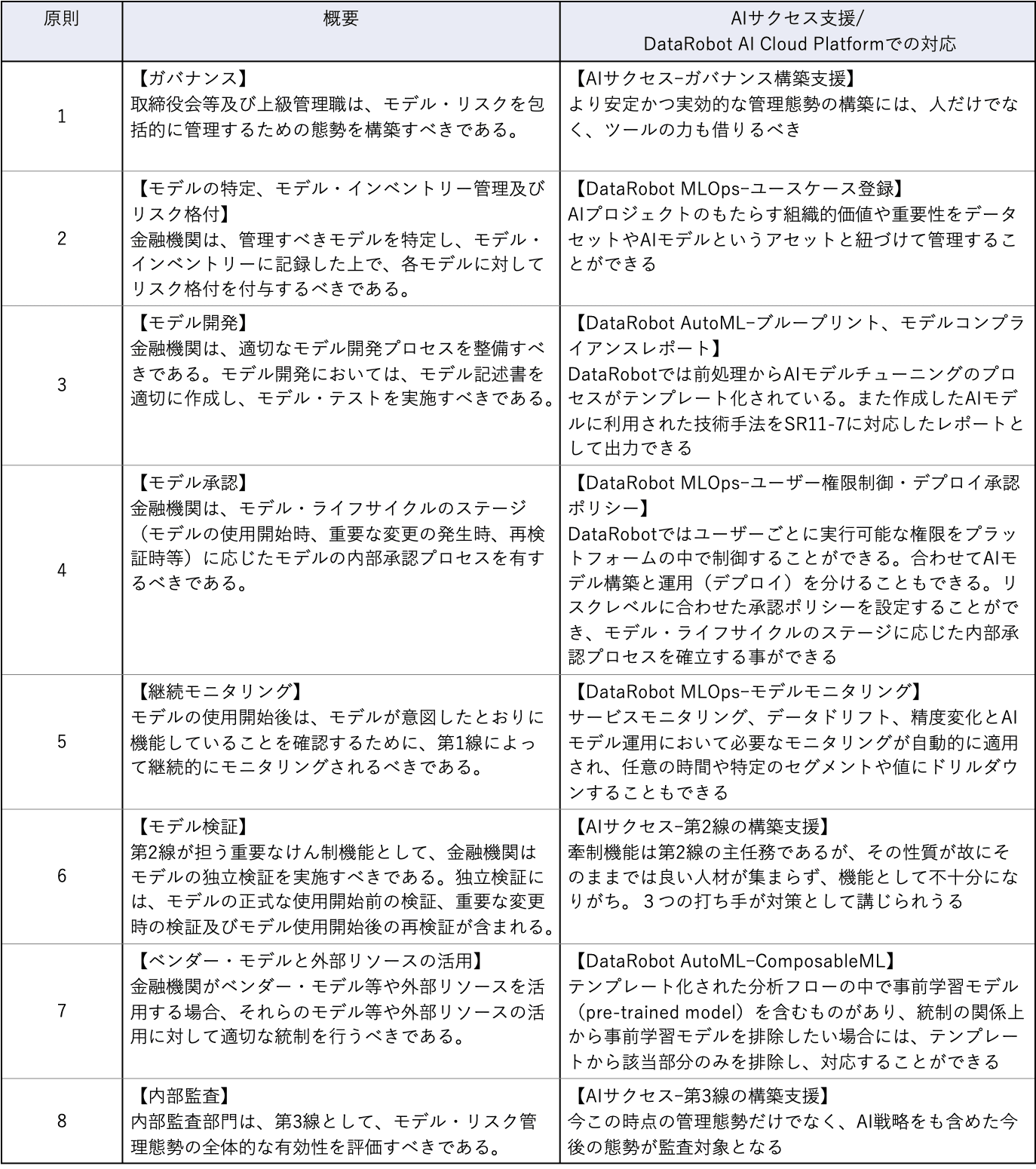

各原則については、Part2 にて DataRobot としての対処案をより具体的に論じていくが、その概要を下記に提示する:

Part 2に続く。

三井住友ファイナンス&リース様、イーデザイン損保様、ニトリ様、ダイハツ工業様、カシオ計算機様など、多数のお客様事例講演をご視聴いただけます。

オンデマンドで見るRelated posts

See other posts in AIプロジェクト

複雑化する意思決定プロセスにおいて、適切なインサイトを迅速に得ることは、ビジネスリーダーにとって不可欠です。しかし、従来のアナリティクス手法や多忙を極めるデータチームの存在が、このプロセスを遅延させています。また、AI導入の現場では、長期にわたる実装サイクルやシステム統合の課題が、進捗を妨げています。 実際、AI導入の責任者の66%が、企業目標に沿ったAIソリューションを展開するための適切なツールが不足していると回答しています。特に、7ヶ月以上に及ぶ導入期間やシステム統合の困難さは、経営層の期待に応える上での大きな障壁となっています。 生成AIとAIエージェントは、これらの課題を解決する可能性を秘めていますが、導入は依然として容易ではありません。ビジネスリーダーの77%が、競争における後れを懸念し、チームに導入の加速を強く求めています。 この状況を打開するためには、より複雑なツールへの投資ではなく、即戦力となる構成済みのAIエージェントアプリケーションの導入が最も効果的です。

こんにちは、DataRobotデータサイエンティストの長野です。普段はDataRobotでデータサイエンティストとして製造業・ヘルスケア業界のお客様を担当しています。技術面では生成AIプロジェクトのリードを担当しています。本記事では、DataRobotのBYOLLM(Bring Your Own LLM)と呼ばれる仕組みを用いて、Hugging Face Hubから取得したLLMをDataRobot環境にホスティングする方法をご紹介します。